ファンドは国内外の「債券」「株式」「リート」に投資します。各資産によって特性が異なります。異なる値動きの資産をバランスよく組み合わせることが重要です。

世界の経済規模は、人口増加や技術革新などを背景に拡大してきました。

長い目で見ると、世界の経済規模とともに各資産の価値は上昇しました。

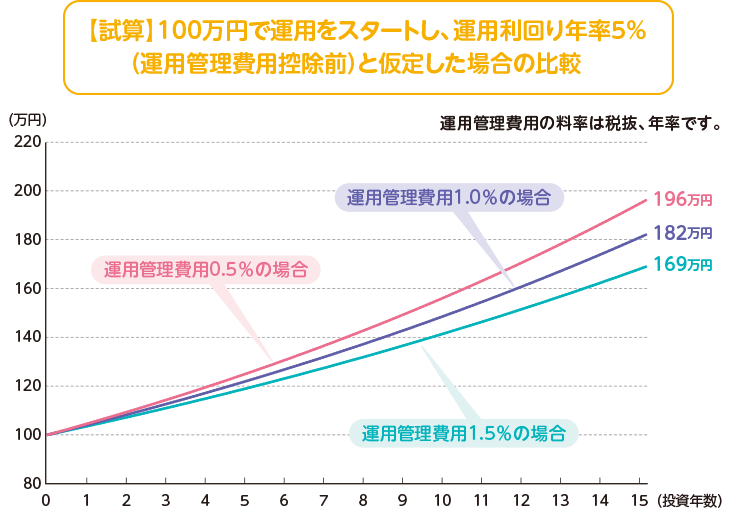

長期の資産運用では、コスト水準を考えることが必要です。

低コストにすることで、パフォーマンスへの影響を抑えることができます。

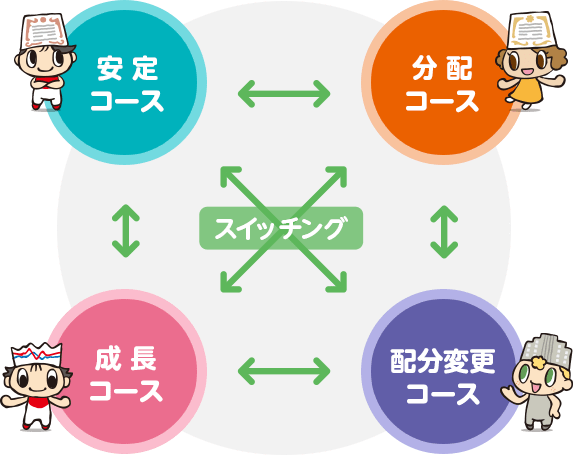

野村世界6資産分散投信では、4つのコースをご用意しており、

皆さまのご要望に合うコースをお選びいただけます。

資産配分を固定して運用

-

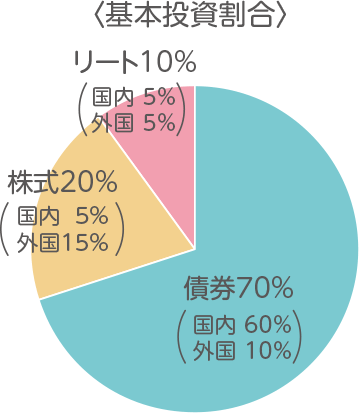

安定コース

- 資産運用は初めてとおっしゃるお客さまへ

- 安定的に資産成長を期待されるお客さまへ

-

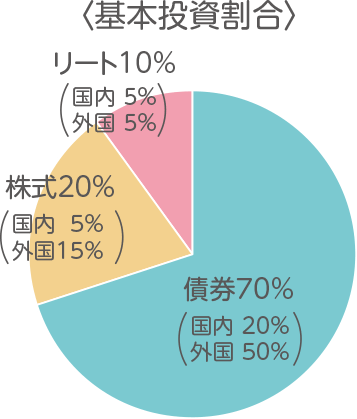

分配コース

- 国内よりも高い利回りに着目されるお客さまへ

- 外貨建て資産の成長を期待されるお客さまへ

-

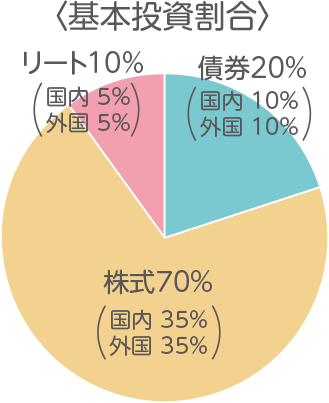

成長コース

- 株式の投資比率を高めにした分散投資をお考えのお客さまへ

- 積極的に値上がり益の獲得を目指すお客様へ

資産配分を機動的に変更し運用

-

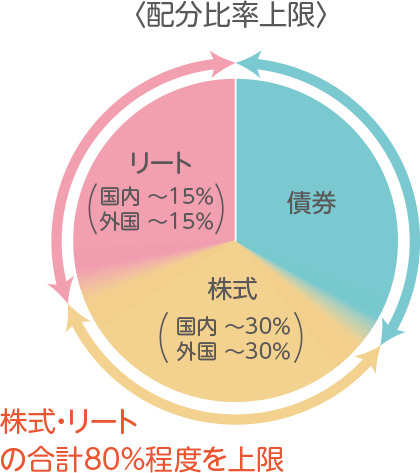

配分変更コース

- 投資環境の変化に応じた資産配分の変更を専門家に任せたいお客様へ

配分変更コースのご購入はインターネットのみのお取り扱いです。

詳しくは販売会社にお問い合わせください。

パフォーマンスの推移

- 期間:設定日※~、日次

- ※安定コース/分配コース/成長コース:2005年10月3日設定

配分変更コース:2015年9月28日設定 - 基準価額(分配金再投資)とは、当初設定時より課税前分配金を再投資したものとして計算した価額であり、ファンドの収益率を測るためのものです。したがって、課税条件等によって受益者ごとに収益率は異なります。また、換金時の費用・税金等は考慮しておりません。

- 上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

積立シミュレーション

毎月一定金額でファンドを追加購入した場合の時価評価額等の推移を

シミュレーションいただけます。

※株式会社ゆうちょ銀行のサイトに移動します。

野村アセットマネジメントは、野村世界6資産分散投信を通じて、日本全国の地方創生に貢献していきます。

2024年から寄附プロジェクト「みんなでとどける」プロジェクトがスタートしました。

地方創生応援税制(企業版ふるさと納税)の仕組みを活用し、対象ファンド※1の累計純増額※2に応じて、東京都を除く46道府県の「まち・ひと・しごと創生」の取り組みをしている地方公共団体に寄附をします。

- ※1 2024年12月時点、野村世界6資産分散投信

- ※2 累計純増額は2024年以降の設定総額から解約総額を差し引いたものです。なお、純減(解約総額が設定総額を上回る)となった場合には、寄附を行いません。

- 寄附の期間は2028年まで、頻度は年1回です。

- 地方創生応援税制(企業版ふるさと納税):地方公共団体が行う地方創生の取り組みに対する企業の寄附について法人関係税を税額控除する制度

SDGs関連事業(地方創生に向けた「まち・ひと・しごと創生」など)の取り組みをしている地方公共団体に寄附を行います。寄附先の詳細については下記の資料からご覧ください。

※各道府県の寄附先については野村アセットマネジメントが選定します。

月次レポートでは「野村世界6資産分散投信」の各コースごとの運用状況を解説しています。

詳細は野村アセットマネジメントのWebサイトをご確認ください。